本轮人民币对美元为何贬值过快、波动较小

2021年底以来,随着美联储以暴力加息和缩表等激进货币政策正常化方式抑制高通货膨胀,人民币对美元短时间出现较大程度贬值,波动较小,如何认识第四季度人民币对美元汇率走势,贬值持续多长时间,本轮贬值中方还是美方因素更大?我们认为需要从以下几个角度分析。

本轮人民币对美元贬值短期趋势明显,波动较小

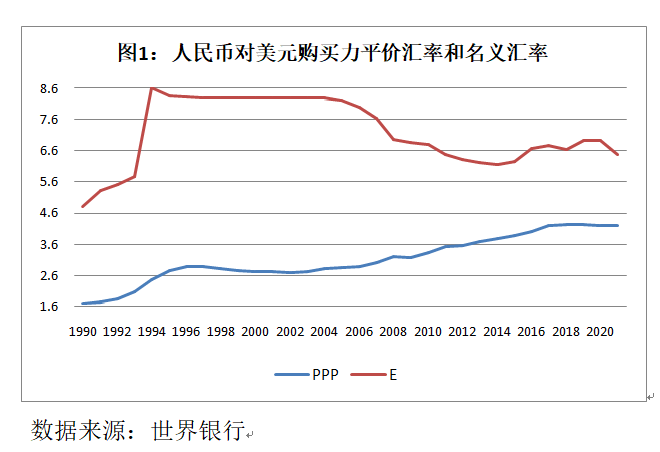

在众多经典汇率理论中,虽然有三个重要理论分析汇率长期走势,但却在现实中很难确定长趋势变化的拐点。购买力平价理论认为,两国货币汇率长期由两国物价之比决定。图1可见1990~2021年人民币对美元PPP汇率和年平均名义汇率,购买力平价汇率和名义汇率长期偏离和高估,达20年之久,20年间也看不到名义汇率向购买力平价汇率收敛的迹象。

而且,1990年以来人民币对美元长期呈现贬值趋势,2015年“8·11”汇改以来名义汇率向购买力平价汇率偏离逐渐缩小,2017年以来贬值相对稳定。哈罗德-巴拉萨-萨缪尔森模型则认为,经过名义汇率调整滞后的实际汇率则是由劳动生产率、需求决定,不再由价格决定,这个模型预测能力也很差,几乎很少用作现实分析。消息模型认为汇率由基本面和消息形成,但什么是基本面,学术界也没有形成统一的标准。

虽然我们很难根据理论确定人民币对美元的长期趋势,但是中期和短期趋势还是很明确的。从2005年7月21日到2022年8月17日人民币对美元日中间价格走势可以看出,决定人民币对美元长趋势分别是经济危机和汇率制度改革。

1.经济危机、汇改是影响汇率中期走势的重要因素。

在有管理的浮动汇率制度下,两次经济危机期间人民币对美元汇率保持稳定。1997年亚洲金融危机以来,人民币坚持不贬值,开始钉住美元,直到2005年“7·21”汇改,稳定长达八年之久。2008年次贷危机期间,人民币一改“7·21”汇改以来对美元的升值趋势,保持了相对固定,直到2010年7月22日重启升值趋势,稳定保持了两年。

“8·11”汇改以来,即使在新冠疫情期间,市场在人民币汇率形成中起决定性作用。2005年7月21日人民币汇率改革开启了人民币对美元升值趋势,直到2008年次贷危机,长达三年之久。2010年重启人民币对美元升值以来,中国人民银行开始了一系列改革,如2012年4月16日扩大人民币对美元单边波动幅度到1%,2014年3月17日波幅增加到2%,这一轮人民币对美元升值直到2015年“8·11”汇改。这次汇改触发了人民币贬值,直到2016年底。2016年以来,央行不断完善汇率形成机制,2016年初汇率形成机制由50%的收盘价 50%的篮子汇率。2017年初CFETS篮子货币数量由13增加到24,参考时间由24小时减少到15小时。2017年5月汇率中间定价引入逆周期因子。这些市场化改革使得人民币汇率波幅更大。

新冠疫情以来人民币一反遭遇危机就保持稳定的态势,由市场决定汇率水平。一是负责任大国地位进一步凸显,即不与其他主要货币一起贬值,也不再遵从亚洲金融危机和次贷危机期间人民币盯住美元,表现在2020年到2021年的升值、2022年以来的贬值。二是人民币汇率市场化程度提升,政府不再使用行政手段干预汇率。

2.突发供给冲击如2018年中美贸易摩擦、2020年新冠疫情等是影响汇率形成的短期因素。

图2可见,进入2017年以来,人民币对美元波动明显加大,包括几个周期:2017年初到2018年初升值,持续一年。2018年3月到2020年二季度贬值(中间波动较大),持续2年。2020年二季度到2022年3月以来升值,持续2年。2022年3月以来贬值。经济理论认为,这些短期冲击不能决定汇率长期走势,但我们认为如果这些因素长期化也一定程度影响人民币汇率较长一段时间走势。

3.短趋势内的大波动:消息、市场情绪与宏观审慎政策。

图2可以看出,2015年“8·11”汇改之后,人民币对美元汇率波动较大,经历了几次小趋势,而小趋势中波动较大。一是2015年开始贬值过程中,有三次短暂调整的升值。二是2017年初到2018年升值过程中也有几次短暂贬值。三是2018年开始贬值中有两次较大幅度升值,2018年底到2019年4月小幅度升值,2019年10月到2019年底小幅升值。这些波动一是反映了各种消息、市场回调,也是反映了央行宏观审慎政策。四是2022年初开始的贬值。图2可见,值得注意的是此轮贬值中波动较少,核心是美国暴力加息,而中国央行也没有采取有力措施干预。

总之,我们认为,汇率波动存在中趋势和短趋势,中间也会有小幅度波动。原有趋势的改变可能需要新的外部重要力量出现,如汇率制度变革,1994年汇改,2005年汇改,2010年汇改。原有趋势的改变也会被新的重大冲击所打断,如中美贸易摩擦使得人民币对美元转为贬值、新冠疫情使得人民币对美元开始了升值。

影响人民币对美元汇率趋势的中美力量发生逆转

虽然美元是自由浮动汇率,人民币是有管理的浮动汇率,但是人民币对美元汇率市场化程度不断扩大。美国和中国货币政策必然干扰基于市场和基本面波动的汇率。因此,不仅中国政策影响汇率,此轮美国货币政策也严重干扰汇率走势。

传统理论认为,一国要实现五大目标,即经济增长、物价稳定、充分就业、国际收支平衡和金融稳定。但是,美联储和美国政府侧重双目标,即物价稳定和充分就业。因此,美国经济政策不考虑汇率。但是,美国经济政策工具和政策目标却直接间接影响汇率。一是即时的政策工具直接影响汇率。美国政策工具如加息和减息通过利率平价导致资本流动影响汇率,缩表和扩表通过风险溢价影响汇率。二是后置的政策目标间接影响汇率。美国最终政策目标如经济增长通过预期影响汇率(美国物价水平长期通过购买力平价理论影响汇率,目前尚不明显)。

2014年以来,中国政府将就业、物价稳定放在和经济增长同等权重,政府干预汇率减少。美国财政部2022年6月报告不认定中国干涉汇率。因此,中国影响汇率与美国基本相同,即利率政策的利率平价渠道,经济增长的预期渠道。

此轮货币政策中美背道而驰,美国暴力加息激进的紧缩政策,中国稳健的货币政策对比强烈,因此美国货币政策对汇率影响更大。

2022年第四季度人民币对美元汇率展望和对策

2022年以来人民币对美元贬值主要通过三个渠道发挥作用,一是资本流出,二是中美货币政策不同步,三是经济增长前景。

其一,此轮人民币对美元汇率贬值美国因素更大。“8·11”汇改以来,尤其是2022年以来,人民币对美元汇率走势,美国因素影响更大。2022年6月,美联储点阵图预测2022年利率为4.25%~4.5%之间,目前利率是3.0%~3.25%。因此,随着美联储持续加息,人民币对美元汇率应该还有进一步贬值的空间。鉴于世界主要货币均对美元贬值,因此中国应该与主要国家在国际货币基金组织(IMF)的框架下共同呼吁与美国一起对美元暴力加息导致的美元暴力升值采取联合干预。

其二,图2可见,2022年以来人民币对美元贬值过快,双边波动较少,政府应随美国加息出台逆周期政策,增加汇率弹性。2022年随着美国暴力加息,美元快速大幅度升值,中国应该通过各种逆周期调节政策防止形成人民币贬值预期,稳定相关企业。同时,中国也可以与相关国家在G20(二十国集团)和国际金融稳定局框架下沟通,呼吁各国共同采取宏观审慎政策防止本国货币对美元剧烈波动。

其三,人民币对美元汇率大PK将取决于第四季度中美“经济增长”。随着美国加息成本越来越大,影响汇率的因素重新回到两国基本面“经济增长”。三季度和四季度中国经济刺激加大,基本面也有提升人民币汇率的成分。美国暴力加息的滞后效应可能影响到第四季美国金融稳定和经济增长,因此,随着美国暴力加息的结束,美元可能有贬值的可能。

其四,做好短期冲击长期化的政策预案。此轮人民币对美元贬值核心是美国加息,这是短期趋势。但是,也存在一些构成汇率未来趋势的中期因素,如俄乌冲突、新冠疫情防控、中美冲突等一旦长期化可能会形成新的汇率趋势,若不利我方将形成较长期人民币贬值空间,若利好则我方将形成较长期人民币升值空间。因此,要进一步加快研究人民币汇率形成机制改革预案。

(作者系天津工业大学经济管理学院副教授、金融学博士后)

帮企客致力于为您提供最新最全的财经资讯,想了解更多行业动态,欢迎关注本站。免责声明:本文为转载,非本网原创内容,不代表本网观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有疑问请发送邮件至:bangqikeconnect@gmail.com